La siderúrgica estadounidense Cleveland-Cliffs, dirigida por el brasileño Lorenzo Gonçalves, ha hecho una oferta no solicitada por el control de la centenaria US Steel, la empresa siderúrgica más reconocida de Estados Unidos.

La propuesta, presentada el 28 de julio, fue rechazada el domingo por el directorio de US Steel, que dijo que estaba evaluando «alternativas estratégicas» para su futuro.

Cleveland-Cliffs ha ofrecido pagar 35 dólares por acción de US Steel, en comparación con los 22,72 dólares al cierre del viernes.

Fundada en 1901 por John Pierpont Morgan y Andrew Carnegie, US Steel sigue siendo un fabricante de acero relacionado, pero sus plantas son más antiguas y menos competitivas que las de Nucor y Steel Dynamics, según El periodico de Wall Street.

La fusión entre US Steel y Cleveland-Cliffs impulsará la industria en Estados Unidos. Hoy, las cuatro empresas juntas representan la mayor parte de la producción de acero del país.

La junta de US Steel dijo que no había podido «revisar adecuadamente la oferta» y, por lo tanto, decidió rechazarla. Esto se debe a que Cleveland Cleves se negó a pasar Debida diligencia tasar sus activos a menos que se acepte por adelantado el monto de la oferta.

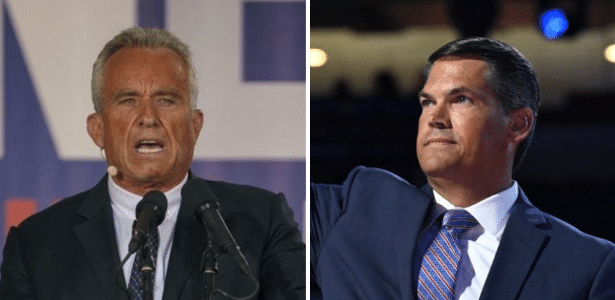

a presidente y el CEO de US Steel, David Porritt, anunciaron carta Enviado a Lorenzo. Establece en el texto que «el directorio, respetando sus obligaciones fiduciarias», no puede aceptar una oferta sin «evaluar los riesgos y los posibles aspectos positivos y negativos de la transacción», incluida la participación accionaria, que es aproximadamente la mitad de la oferta.

Lourenço presentó su oferta el 28 de julio y ha dicho que desde entonces no ha tenido contacto con el directorio de US Steel, hasta que recibió el rechazo esta tarde.

El CEO decidió abrir su oferta en un esfuerzo por traer a la mesa de negociaciones a la junta directiva de US Steel. «Cliffs ha decidido anunciar su oferta en beneficio directo de todos los accionistas de US Steel y también anunciar la voluntad de Cliffs de participar en su propuesta de inmediato», indicó la empresa en una nota.

Por su parte, US Steel dijo que había recibido «varias ofertas no solicitadas» y que estaba trabajando con Barclays y Goldman Sachs para explorar alternativas.

Si se lleva a cabo, la fusión sería el movimiento más grande de Lourenço, un carioca de Engenho Novo que ha estado en la industria minera por más de 30 años y trabaja en CSN y fue presidente ejecutivo de California Steel, una empresa conjunta entre Vale y Japón. JFE (anteriormente Kawasaki Steel).

Lourenço ha revolucionado Cleveland-Cliffs desde que asumió como CEO hace nueve años, transformándola de una minera de hierro en una de las mayores siderúrgicas del país con la adquisición de AK Steel (marzo de 2020) y las plantas de ArcelorMittal USA, en diciembre del mismo año.

Cliffs dijo que ya ha recaudado fondos para su oferta de varios bancos. lista para asesores Los bancos incluyen Moelis & Company, Wells Fargo, JP Morgan y UBS.

saber más

¡Tranquilo, Lorenzo! En Cleveland-Cliffs, el CEO no se lleva nada

Giuliano Guandalini

«Beeraholic. Amigo de los animales en todas partes. Malvado erudito de la telaraña. Experto en zombis».

Más historias

Inicia otra ronda de negociaciones entre Comando y Venappan

¿El mercado está mal valorando el mantenimiento de Selec? Sepa qué esperar si ocurren sorpresas antes del nacimiento

La Ranger Black debutó en Argentina sin el motor V6 y con transmisión manual